策略动态/Strategy dynamics

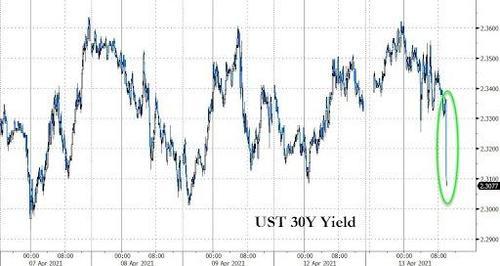

拍卖得标利率2.320%,投标倍数2.47,均显示需求强劲,“堪称2021年最佳”。30年期美债收益率最深跌4.5个基点并下逼2.30%,10年期美债收益率在拍卖后跌幅扩大至逾5个基点,现货黄金重返1746美元上方。

在美国3年期和10年期国债标售“不温不火”的一天后,美国财政部于4月13日周二拍卖了240亿美元30年期国债。有分析称需求量为“壮观、惊人”,美债收益率直线下滑。

这批30年期超长美债的得标利率为2.32%,比美东下午1点拍卖截止时的预发行收益率(when-issued yield)2.338%低了1.8个基点,是去年12月以来得标利率低于预发行收益率的最大幅度(术语叫stop through)。

昨日的两次拍卖都是得标收益率高于预发行收益率(术语叫尾部,tail),显示今日的美国长债拍卖需求更为强劲,因为得标收益率相对较低,代表买家支付的国债价格相对较高。

其他衡量需求的指标比较亮眼:

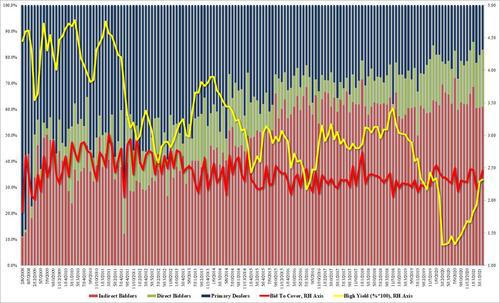

投标倍数(bid-to-cover ratio)为2.446,较上个月拍卖的倍数2.284有“实质性的改善”,并高于过去六次拍卖的均值2.332。

包括外国央行在内的间接购买人(indirect buyers)获配了总售出规模的61%,是今年1月以来最高,小幅低于3月拍卖时的比例63.2%。

包括美联储和其他美国联邦政府实体在内的直接购买人(direct buyers)获配了总售出规模的21.9%,是2014年12月以来最高。

具有购买所有未能拍出国债以防止拍卖流产义务的一级交易商(primary dealers)获配比例降至17.1%,创今年1月以来最低。

金融博客Zerohedge认为,今日的30年期美债拍卖“堪称2021年最佳”,这直接导致长端美债收益率快速下行,今年以来被美债收益率压制的黄金短线上涨。

30年期美债收益率刷新日低至2.3147%,短线下挫约1.5个基点,随后一度跌4.5个基点并下逼2.30%关口。现货黄金短线上扬4美元,重返1746美元/盎司上方,日内涨幅重新扩大至0.78%。

作为“资产定价之锚”的10年期美债收益率在拍卖时跌超2个基点,拍卖结果公布后跌幅扩大至逾5个基点,交投1.625%。

市场之所以关注美债拍卖,是因为2月末的7年期美债标售出现了“史诗级失利”,引发各期限美债收益率飙升并打压风险资产。当时的投标倍数仅为2.04,创历史新低。人们担心,美债拍卖的需求不振将持续制造收益率上行压力,进而影响投资决策。

在本周前两日1200亿美元的美债拍卖之后,周内余下时间还有标售规模达550亿美元的美债。

华尔街见闻曾提到,包括美国银行美国利率策略师Meghan Swiber在内的多位华尔街人士并不担心美债需求疲软。他们称,随着日本在4月进入新财年,日本投资者的投资组合调整期已经结束,日本投资者会重新返回美债市场,从而对美债需求形成支撑。